今回は具体例を使いながら、実際に相続税を求める練習をしたいと思います。

以前解説した『相続税計算の流れ』に基づいて解説をしていきますので、まずは下記のリンクをご覧ください。

問題

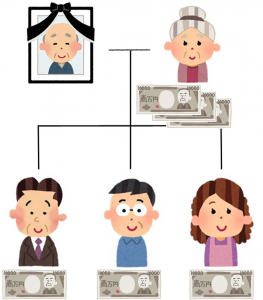

登場人物

被相続人:夫

相続人:妻、長男、次男、長女

財産一覧

・現金:300万円

・預金:200万円

・土地:4,800万円

・居宅:700万円

・借金:300万円

・亡くなる2年前に500万円の贈与

・葬式費用:200万円

遺産分割は法定相続分どおりに行ったものとします。

この時の妻、長男、次男、長女の相続税を求めていきたいと思います。

解答

1.すべての財産の評価を出す

プラスの財産:6,500万円

(内訳)

現金:300万円

預金:200万円

土地:4,800万円

居宅:700万円

生前贈与:500万円

マイナスの財産:500万円

(内訳)

借金:300万円

葬式費用:200万円

全財産の総額:6,000万円

プラス財産:6,500万円- マイナス財産:500万円

2.基礎控除を引き算

基礎控除額を求める計算式3,000万+(600万×法定相続人数)を使います。

今回の法定相続人の人数は4人ですので

3,000万円+(600万円 × 4人)=5,400万円

これを全財産の総額から引き算します。

6,000万-5,400万=600万

この600万円が相続税の課税の対象となる遺産総額になります。

3.法定相続分で仮分割

2で出てきた600万円を相続人で法定相続分で仮分割します。

このケースでの法定相続分は

妻:2分の1

長男:6分の1

次男:6分の1

長女:6分の1

となり、それぞれ金額に換算すると

妻:300万円

長男:100万円

次男:100万円

長女:100万円 となります。

4.相続人それぞれの税額を算出

3で求めた法定相続分に基づいて税率と控除額を使って各相続人の相続税額を計算します

妻

取得金額:300万円 × 10% = 30万円

長男

取得金額:100万円 × 10% = 10万円

次男

取得金額:100万円 × 10% = 10万円

長女

取得金額:100万円 × 10% = 10万円

5.相続税の総額を算出

4で求めた各相続人の税額を足し算します。

30万円+10万円+10万円+10万円= 60万円

6.相続税を各相続人に割り当てる

実際の相続割合に応じて、60万円を各相続人に割当てます。

今回は法定相続分で遺産分割を行いましたので相続割合は

妻:2分の1

長男:6分の1

次男:6分の1

長女:6分の1

ですので、金額に直すと

妻:30万円

長男:10万円

次男:10万円

長女:10万円 となります。

7.控除、加算をする

今回のケースでは妻に配偶者控除を適用することができます。

配偶者控除は法定相続分までもしくは1億6,000万円までは相続税を支払わなくても大丈夫ですので、妻の納付税額はゼロとなります。

ちなみに長男、次男、長女には控除も加算もありません。

8.納付税額確定

最終的な納付税額は以下のとおりです。

妻:0円

長男:10万円

次男:10万円

長女:10万円

この問題の場合は、法定相続分で遺産を分割しましたので、合算したり割当てたりして行ったり来たりしているように見えますが、遺言があるなどして法定相続分以外の遺産分割となった場合に、この行程の意味が分かるようになると思います。

ほとんどのケースでは法定相続分以外の割合で遺産分割をすることになりますので、その場合の練習問題はこちらをご参照ください。

★相続税申告に関するご相談はこちら★

★相続税シミュレーションのご相談はこちら★