今回のテーマは「相続税の延納」です。

相続税は原則、現金一括納税であることは前回解説しましたが、今回からは例外にあたる納税方法である延納について解説をしていきたいと思います。

延納とは

現金一括納税が困難な場合において分割して納税する方法です。

分割支払いですので、延納の場合には利子を支払わなければならないことになっています。

また、延納は相続税の申告期限までに税務署に申請をしなければなりません。

延納の要件

さらに延納が認められるためには下記の要件を満たす必要があります。

・納付税額が10万円を超えること

・金銭での納付が困難な理由があること

・「延納する相続税額+利子」相当額の担保を提供すること(注)

(注)延納する相続税額が100万円以下で延納期間が3年以下の場合は担保は不要

延納期間および利子税

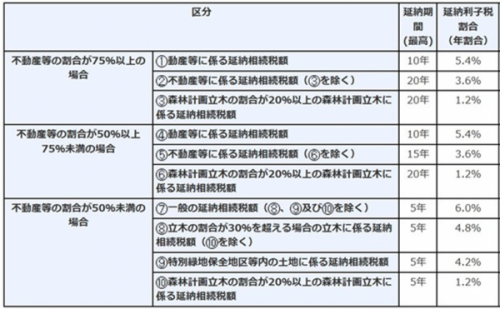

相続税の延納期間および利子については相続財産に占める不動産の割合や延納期間によって次のように定められています。

国税庁ホームページより

このようにみると、延納の際の利子は決して安くはありません。

場合によっては金融機関から借入れをした方が安く済む場合もあります。

延納の考え方

延納の考え方は「金銭で納付できる分はそれで納めて、できない部分のみ延納を認めます」という解釈になります。

したがって、相続税を納税する場合は、相続で取得した財産のほかに、納税者がもともと所有していた財産から捻出してでも、金銭で支払うことができる部分については金銭で支払わなければならないことになります。

まとめ

このように延納についてはメリットとデメリットが共存していることがお分かりいただけたと思います。

どの方法で納税をするのが最も負担が少なく済むのか、一度税理士さんなどと相談されてから判断された方がいいかもしれませんね。

★相続税の納税資金のご相談はこちら★

★相続税申告のご相談はこちら★

★相続税シミュレーションのご相談はこちら★